Az Európai Központi Bank és az Európai Bizottság megbízásából 2008 óta zajlik a KKV-k pénzügyi hozzáféréséről szóló felmérés (Survey on the Access to Finance of Enterprises - SAFE), mivel a KKV-k kulcsfontosságú szereplői az európai gazdaságnak. A KKV-knak sajátos finanszírozási igényeik vannak, és különböző kihívásokkal szembesülnek a finanszírozáshoz való hozzáférés terén. Ezért a SAFE felmérésben résztvevő vállatokat véletlenszerűen választották ki. A felmérés mintavétele három szempont alapján történt: országméret, vállalatméret és iparág. A kutatási munkát telefonon és/vagy online végezték egy dedikált kérdőív alapján. A felmérés az 2023 áprilisától októberéig terjedő időszakot ölelte fel. A minta 11 523 vállalatot fogott magában az euróövezetben, amelyek közül 10 499-nek (91%) kevesebb volt 250 alkalmazottja.

A SAFE tanulmány a KKV-k pénzügyi és operatív környezetét vizsgálja az Európai Unióban. A tanulmány rámutat a KKV-k hitelezésre való támaszkodására, az gazdasági kihívásokra, a növekedési kilátásokra és az operatív problémákra. A KKV-k jelentős többsége továbbra is a hagyományos hitel finanszírozási módszerekre támaszkodik, mint például a lízing, hitelkeretek és banki hitelek, sokan az új finanszírozás helyett belső forrásokat választanak.

A gazdasági klímát romló kilátások, emelkedő kamatlábak és szigorúbb fedezeti követelmények jellemzik, ami fokozott keresletet eredményez a pénzügyi erőforrások iránt, alacsonyabb bizalom mellett, ami a finanszírozási lehetőségek iránti bizalom csökkenéséhez vezet.

A KKV-k forgalmi várakozásainak helyreállása tapasztalható, de továbbra is korlátozott az optimizmus a jelentős növekedés iránt. Az előrejelzésben a finanszírozási típusok többségének rendelkezésre állása jelentősen romlik, némi javulással a saját tőke terén. Az operatív kihívások jelentősök, a KKV-k szembesülnek a munkaerő- és anyagköltségek emelkedésével, növekvő kamatköltségekkel és csökkenő jövedelmezőséggel. A tapasztalt munkaerő hiánya, valamint az új ügyfelek megszerzésével kapcsolatos nehézségek és a késedelmes fizetések okozta problémák elterjedtek.

A tanulmány arra a következtetésre jut, hogy a KKV-k jelentős kihívásokkal néznek szembe a növekedés és az ellenálló képesség fenntartása terén a pénzügyi korlátok és az operatív akadályok miatt.

Főbb megállapítások

A felmérés eredményei szerint az euróövezet vállalatai növekvő forgalmat jelentettek, bár a nettó arány csökkent az előző felmérési körhöz képest. A vállalatok nettó 20%-a jelentett növekedést, ami jelentősen alacsonyabb arány, mint az előző felmérési körben. A forgalomnövekedést jelző nettó arány mind a nagyvállalatoknál, mind a KKV-knál csökkent. Azonban a csökkenés erősebb volt a nagyvállalatok esetében. Több vállalat tapasztalt profitromlást, mivel a munkaerő- és más nem munkaerő-költségek tovább növekedtek. Ebben a felmérési körben a KKV-k 18%-a és a nagyvállalatok 7%-a jelentett profitromlást nettó értelemben. A jövedelmezőség romlása tükrözi a munkaerőköltségek emelkedését, amit a vállalatok nettó 75%-a jelentett. Hasonló nettó arányban jelentették a vállalatok anyag- és energia-költségek emelkedését, bár az arány alacsonyabb volt, mint az előző felmérési körben.

A növekvő kamatköltségek további terhet jelentenek a jövedelmezőségre, a vállalatok jelentették, hogy a magasabb kamatköltségek történelmi csúcsra emelkedtek a felmérésben (47%). A nagyvállalatokat (58%) szélesebb körben érintette a kamatköltségek emelkedése, mint a KKV-kat (40%).

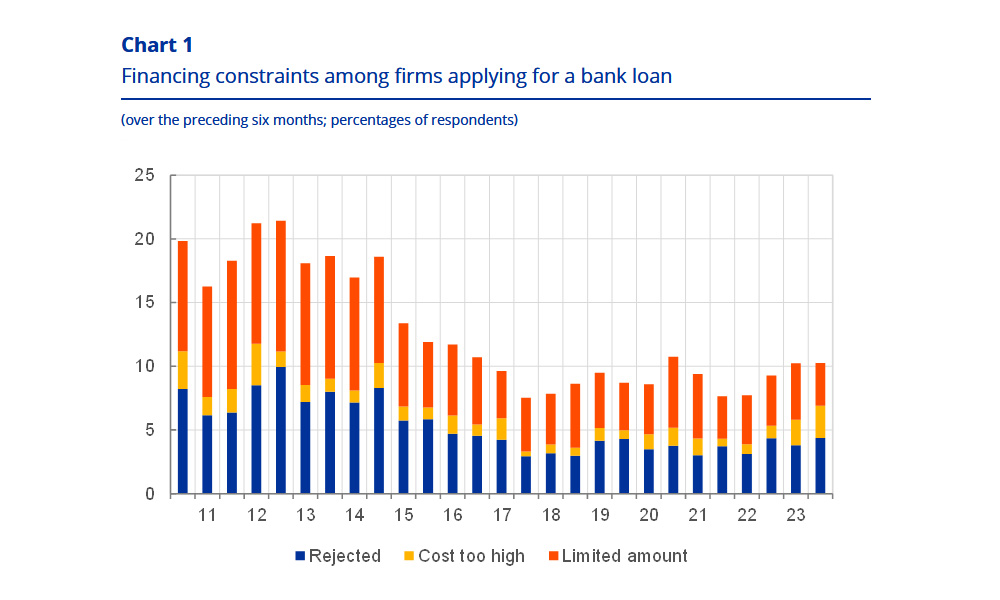

A múlt évhez képest összességében nőtt a pénzügyileg sebezhető vállalatok aránya, majdnem elérve a COVID-19 járvány alatti szintet. A pénzügyi sebezhetőségi mutató, ami a vállalatok pénzügyi helyzetének átfogó mutatója, arra utal, hogy az euróövezet vállalatainak 9%-a jelentős nehézségekkel szembesült az elmúlt hat hónapban vállalkozásuk vezetése és adósságaik törlesztése terén.

A hitel, mint finanszírozási eszköz releváns az EU27 KKV-knak (82%), ami az előző, 2022 decemberi felmérés óta nem változott. A legfontosabb hitel finanszírozási formák a KKV-k számára a lízing vagy bérlet (48%), a hitelkeret, banki folyószámlahitel keret vagy hitelkártya (47%), banki hitelek (46%). A támogatott vagy kedvezményes banki hiteleket említők aránya (38%) csökkent az előző felméréshez képest, míg a kereskedelmi hitel (32%) továbbra is növekszik.

Kevesebb KKV említ más hitel finanszírozási formákat (19%), részvények (10%) és faktoring (9%). Az EU tagállamainak nagy többségében a KKV-k azt állítják, hogy vállalkozásuk számára legalább egy hitel finanszírozási forma releváns.

Azok közül, akik számára a hitelkeret, banki folyószámlahitel keret vagy hitelkártya releváns, a KKV-k több mint négy tizede (42%) az elmúlt hat hónapban nem használta, mert elegendő saját forrással rendelkezett. A KKV-k ez irányú hitelkérelmeinek csupán 6%-át utasítottak el. AKKV-k ötöde (20%) jelentkezett banki hitelért, közülük majdnem kétharmad (64%) megkapta a kért összeget, és 7%-nak elutasították a kérelmét.

A tájékoztatók (angol) ezen a linken érhetők el.

A teljes jelentés (angol) ezen a linken tekinthető meg.

Összefoglaló tájékoztató (angol) ezen a linken érhető el.